2024年,激光产业链虽依然面临着行业内卷,但整体投资扩产的热度依然不低。

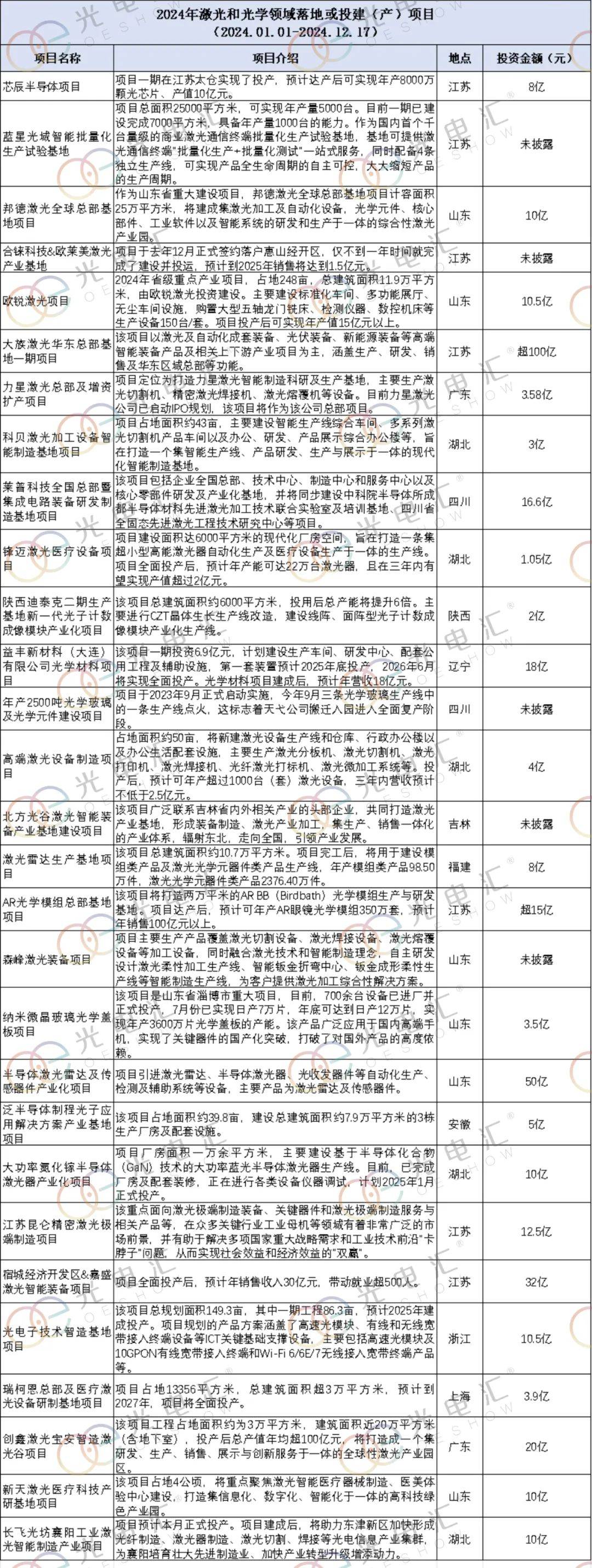

据光电汇不完全统计,2024年,共有29个激光和光学相关的项目落地、投建或启用,其中,24个项目公布了投资金额,总投资超367亿。

为了在激烈的市场竞争中立于不败之地,激光企业纷纷通过加大研发投入、扩建基地、校企合作以及投资新赛道等策略来稳固自己的市场地位。

从2024年的项目落地和投建情况来看,展现出一种“百花齐放”的竞争局面。头部企业凭借雄厚的研发实力和广泛的市场影响力稳步推进,持续扩张;而中小企业依靠差异化竞争策略与创新驱动机制,于细分市场中成功探寻到契合自身的发展方向,各展其长。

大族激光就是一个很好的例子。作为行业“领头羊”,2022年,大族激光分别在湖北荆门和江苏张家港建设了华中和华东基地,投建智能化激光及数控装备。华中基地全部达产后预计年销售额10亿元以上;而华东总部基地一期项目于今年12月正式投运,大族激光将抢抓长三角地区关于推动智能化改造和数字化转型的重大机遇。如今大族激光已形成了覆盖全国的产业链布局,确保产品能够快速响应市场需求。

邦德激光的全球总部基地即将于2025年建成;2024年8月,由海创光电开发建设的激光雷达生产基地项目,计划项目完工后,将用于建设模组类产品及激光光学元器件类产品生产线,预计可实现五年内产值约20亿元。

其他中小企业专注于特定应用领域,开发出具有独特优势的产品,同样赢得了市场的认可。锋迈激光医疗设备项目将打造一条集超小型高能激光器自动化生产及医疗设备生产于一体的生产线;陕西迪泰克二期生产基地新一代光子计数成像模块产业化项目主要进行CZT晶体生长生产线改造,建设线阵、面阵型光子计数成像模块产业化生产线;四川天弋光学投建的是年产2500吨光学玻璃及光学元件建设项目......

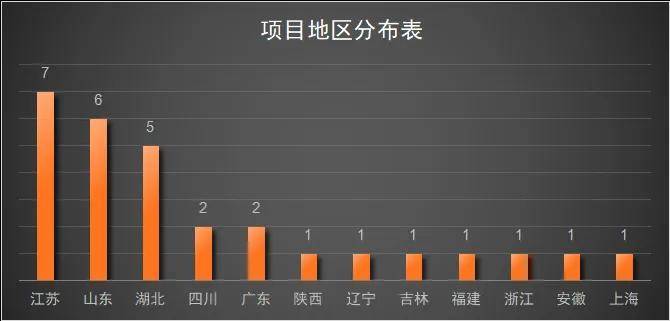

长三角地区市场潜力巨大,制造业基础雄厚,对激光技术的需求更为旺盛。江苏作为激光产业大省中的后起之秀,其已经拥有从激光芯片、激光器、激光装备到应用激光企业等相对完善的产业链。落地江苏的7个项目中,个个都是大手笔,投资金额近168亿元。

令人关注的是投资超百亿的大族激光华东总部基地一期项目已投运。该项目2022年启动,以激光及自动化成套装备、光伏装备、新能源装备等高端智能装备产品及相关上下游产业项目为主,项目全部建成后,将助力打响“苏州智造”品牌,更好满足国内对智能制造装备升级换代的需求。

不止大族激光,嘉盛激光也是大手笔,今年一月份和宿城经济开发区合作签约,投资32亿元建设生产高功率智能激光设备的智能装备项目。该项目建成全面投产后,预计年销售收入可达30亿元。

在统计的29个项目中,山东“后来者居上”,赶超湖北和广东,跃居第二,6个投资金额超83亿元。其中,规模最大的是山东德州先导科技集团半导体激光雷达及传感器件产业化项目,投资规模高达50亿元。这一巨无霸项目的推进,不仅将为山东带来丰厚的经济效益,更将推动我国高端精密激光雷达及传感器国产替代的进程

无论是邦德激光、森峰激光,还是欧锐激光,都是山东激光装备专业上的一环。这三个激光装备产业链上的项目投资金额共20.5亿元。森峰激光装备项目已于2024年6月竣工投产。投资10亿元的邦德激光全球总部基地项目,其西地块的智能工厂已正式建成并投产,东地块的办公区域预计2025年全面投入使用。另外,专注激光切割机核心部件的欧锐激光项目投资达10.5亿元,其一期已进入试生产阶段,二期正加速推进,预计明年2月开工建设。这三大激光项目的推进,将推动山东本地激光产业的飞速发展。

湖北作为工业激光的发源地,在激光产业方面的发展一直备受业界关注。从投资扩产的新项目内容梳理来看,今年落地湖北的项目相比以往减少了不少,落地的5个项目以激光装备、激光芯片、激光医疗设备为主。其中,大功率氮化镓半导体激光器产业化项目投资金额最大,由武汉鑫威源投资10亿元打造。目前鑫威源在高性能氮化镓半导体激光器芯片方面取得重大技术突破,同时氮化镓半导体激光器芯片产线顺利完成通线试产。

此外,初露锋芒的西南激光产业圈也逐渐形成。四川的激光产业在2022年已经形成完整的产业链,涉及光学材料、光学元件和器件等多个领域。尤其是四川绵阳,正在打造国际一流的激光产业创新集群,目标到2035年产业规模超过500亿元,并打造国际一流的西部光谷。

从以上分布区域来看,星空体育APP中国激光产业的集群化趋势依然明显。但是,政策和资源使得装备制造商逐渐从从广东、湖北等老牌激光大省向山东、江苏等新星区域倾斜,星空体育APP产业集群变迁正在逐步发生变化。

在今年落地的29个投资项目中,大族激光、无锡拓尔激光、江苏昆仑精密激光和嘉盛激光等多个企业项目都聚焦于激光加工设备领域,且落地江苏。

无锡拓尔激光的高端设备制造项目则专注于生产激光分板机、激光切割机、激光打印机、激光焊接机、光纤激光打标机、激光微加工系统等多种激光设备,预计年产能超过1000台(套),将进一步丰富国内激光设备的产品线。

在拓展政企合作谋发展方面,嘉盛激光“一枝独秀”。智能装备项目现已落户江苏宿迁,总投资达32亿。

尤其宿迁,早在2016年就规划建设了激光产业园,并先后引进了华工激光、嘉泰激光、天弘激光等近百家企业。

炬光科技在1月份成功收购SMO后,光学技术实力进一步增强。利用其在泛半导体制程应用领域积累的技术优势和丰富的产品开发经验,星空体育APP炬光科技在安徽省合肥市建立炬光科技泛半导体制程光子应用解决方案产业基地,进行泛半导体制程应用相关产品的研发、生产和销售,同时将公司目前较为成熟的泛半导体制程业务和正在开发的项目转移到合肥进行产业化。

武汉鑫威源在武汉江夏投建的大功率氮化镓半导体激光器产业化项目,也是为了建设产品生产线,推动化镓半导体激光器的产业化进程。江苏昆仑精密激光极端制造项目是面向国家重大战略需求和工业技术前沿“卡脖子”问题,实现激光极端制造技术及设备布局的产业化,为打造一流光子产业集群增添新动力。蓝星光域智能批量化生产试验基地的正式启用,标志着蓝星光域已经完成国内多地产线的战略布局,引领激光通信产业步入大规模批量化生产的新阶段。

可以看出,激光产业千军万马大扩产的时代已过,伴随扩产门槛逐步提高,行业集中度也越来越高。企业有了更为清晰的产业化规划,激光产业演进也从外生性增长向内生性发展转变,赛道玩家不再执着于对产能的急速扩充,而是更多的将精力放在了技术创新高地上。各大激光企业唯有牢牢把握核心技术“救生圈”,方能在产业链上下游竞争的惊涛骇浪中,于危机来临之际稳立潮头,尽显优势。